Как оценить эффективность взыскания сомнительной дебиторской задолженности?

Общий размер отчислений зависит от периода оборачиваемости – то есть, чем хуже взыскивается задолженность, тем длительнее период оборачиваемости и тем больше отчислений в резерв делается.

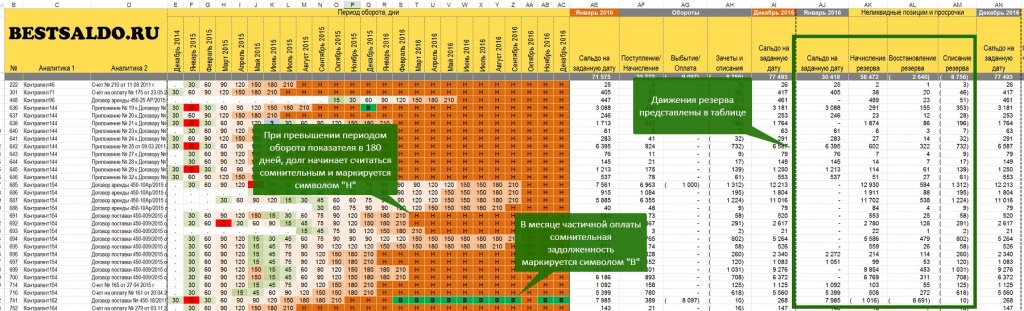

Соответственно, при оплате покупателями долга бухгалтер выполнит в учете восстановление резерва на эту же сумму по дебету сч. 63, а при повышении величины задолженности отразит создание резерва или доначисление. Такая финансовая оценка позволяет проанализировать с точки зрения руководителя эффективность управления дебиторской задолженностью. Анализ отклонений в динамике за заданный период поможет отразить реальное положение дел в организации.

При создании резерва по сомнительным долгам российскими предприятиями существует две крайности – либо методика начисления резерва максимально приближена к требованиям налогового кодекса – то есть резерв начисляется при 45-дневной и 90-дневной просрочке, либо резервы начисляются на в процессе инвентаризации дебиторской задолженности на основании решения экспертной комиссии. В этом случае цель – минимизировать убытки отчетного периода и не резервировать задолженность в случае если есть хотя бы какая-нибудь малая надежда взыскать долг.

В большинстве малых предприятий порядок образования сумм резерва соответствует требованиям п. 4 стат. 266 НК. Для управленческих целей можно утвердить иные периоды исчисления резервов, нежели установлены в стат. 266 НК. При поступлении оплат от контрагентов резерв будет восстановлен в сумме, равной величине взыскания.

Как же в такой ситуации определить реальные размеры сомнительной задолженности – то есть долгов, вероятность взыскания которых более 50% но менее 100%, а также долгов, вероятность взыскания которых лежит в интервале от 0% до 50%?

Да, задолженность, которая является сомнительной, и вероятность взыскания которой лежит в интервале более 50% но менее 100% оплачивается частично, с просрочками. С такими контрагентами необходимо вести работу по улучшению инкассации, но как оценить эффективность такой работы, если резерв по сомнительным долгам на такую задолженность не начисляется? Ведь если бы резерв начислялся – можно было бы посмотреть динамику показателя восстановления резерва за разные периоды, сравнить ее с динамикой начисления резерва по новым поставкам и оценить эффективность.

В описанном случае поможет программа «Оборотный капитал», представленная на сайте. С ее помощью вы можете в несколько кликов произвести альтернативный пересчет резерва по сомнительным долгам, загрузив в программу данные по оборачиваемости дебиторской задолженности в разрезе договоров из 1С. Для этого нужно просто выгрузить отчет «Анализ счета» в разрезе договоров и периодов.

Альтернативный пересчет резерва по сомнительным долгам – это его расчет на основе оборачиваемости и коэффициента инкассации. Программа резервирует задолженность, период оборота которой выше заданного норматива (например, выше 180 дней). При этом можно устанавливать различные нормативы оборачиваемости для разных групп контрагентов.

В качестве дополнительного условия для создания резерва по сомнительным долгам можно использовать коэффициент инкассации. Коэффициент показывает, сколько процентов задолженности погашается в течение N месяцев после образования. Например, можно задать, что сомнительной считать задолженность, которая в течение первых 3-х месяцев была погашена менее, чем на 50%.

Рассчитав таким способом резерв при помощи программы вы можете моделировать параметры признания задолженности сомнительной и смотреть, как изменяется сумма резерва. Это позволяет быстро получить реальную оценку объема сомнительной задолженности для целей управленческого учета и информирования руководства.

Такой анализ позволяет также оценить эффективность работы по взысканию сомнительной дебиторской задолженности, так как программа моделирует не только начисление, но и восстановление резерва по сомнительным долгам. В результате такого моделирования можно видеть как изменяется сумма восстановления резерва по сомнительным долгам в разрезе различных групп дебиторов, например провести ABC-анализ дебиторской задолженности и посмотреть повысился ли коэффициент инкассации сомнительной задолженности по определенной группе дебиторов или нет.

Дебиторская задолженность образуется из-за временного разрыва между отгрузкой покупателям продукции (или оказанием услуг, выполнением работ) и оплатой. Эффективное управление взысканием дебиторской задолженности обозначает кредитование покупателей в допустимых объемах.

В программе дебиторскую задолженность можно автоматически группировать по следующим типам:

- По контрагенту – поставщики (в отношении предоплаты), покупатели и заказчики, по наименованию контрагентов.

- По территориальному признаку – группировка выполняется по регионам реализации продукции, выполнения работ, оказания услуг.

- По юридическим последствиям – безнадежная, сомнительная, реальная к взысканию или надежная. Последняя в свою очередь делится на кратко- и долгосрочную.

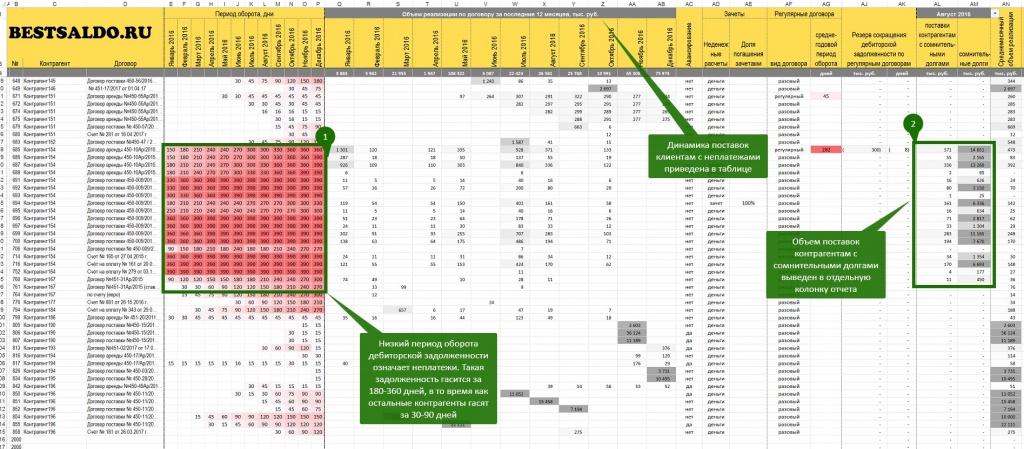

- По объемам отгрузок – разовая или регулярная.

Анализ оборачиваемости сомнительной дебиторской задолженности

В процессе управления предприятием эффективность ускорения оборачиваемости оценивается через анализ показателей. В ходе работы рекомендуется:

- Проводить регулярный анализ финансового состояния, то есть платежеспособности покупателей.

- Выполнять ранжирование контрагентов через рейтинг кредитоспособности – параметры можно задать с учетом специфики деятельности.

- Разработать кредитную политику компании, включая сроки и объемы расчетов.

- Установить мотивационные взаимосвязи между фактической величиной дебиторской задолженности и сотрудниками организации, ответственными за ее взыскание.

- Определить порядок штрафования покупателей – при нарушении предусмотренных договором условий оплаты.

- Разработать механизмы взыскания и списания безнадежных долгов и сомнительных.

Для оценки в динамике эффективности взыскания долгов нужно рассчитать коэффициент взыскания задолженности – формула:

КВДЗ = Сумма взысканной за период задолженности / Общая величина сомнительной задолженности по состоянию на начало периода.

Коэффициент необходимо анализировать в динамике за несколько периодов. Его постепенное увеличение означает улучшение ситуации с взысканием сомнительной дебиторской задолженности. Увеличение коэффициента означает, что отдел контроля стал жестче требовать задолженность с покупателей, или что финансовое состояние покупателей улучшилось и старые долги стали погашать. Коэффициент не показывает – больше стало сомнительной задолженности или меньше – он показывает насколько лучше стали это задолженность взыскивать с покупателей.

Также можно рассчитать коэффициент сомнительной к взысканию дебиторской задолженности – формула:

КСДО = Сумма взысканной за период задолженности / Общая сумма образовавшейся за период сомнительной задолженности.

Этот коэффициент также необходимо анализировать в динамике за несколько периодов. Целесообразно рассчитывать данный коэффициент отдельно по договорам с регулярными поставками продукции. Он показывает насколько предприятие работает над тем, чтобы не допускать образования новой сомнительной задолженности, особенно по тем контрагентам, по которым такая сомнительная задолженность уже была в прошлом. Рост коэффициента в динамике свидетельствуют о повышении эффективности взыскания сомнительной дебиторской задолженности.

Коэффициент образования сомнительной задолженности показывает, какой объем отгрузок осуществляется клиентам с уже плохой кредитной историей и сомнительными долгами. Понятно, что тем клиентам которые банкроты или не платят совсем никто поставлять товар не будет. Здесь речь идет о клиентах с частичными оплатами и просрочками, резерв по сомнительным долгам в отношении этих клиентов в бухгалтерском учете скорее всего не начислен, в то же время нет полной уверенности в своевременной и полной оплате задолженности этими контрагентами. Наши программы позволяют начислить резерв по сомнительным долгам для целей управленческого учета путем моделирования параметров признания задолженности сомнительной, и далее отслеживать по таким клиентам эффективность работы по взысканию этой задолженности и динамику отгрузок новой продукции и их оплат.

Все существующие программы по финансовому анализу рассчитывают различные коэффициенты на основе финансовой отчетности. Среди них есть программы, которые выдают готовое аналитическое заключение. Они используются в основном для проверки надежности внешних контрагентов или для проверки соответствия финансовой устойчивости предприятия нормативам банков.

АВС-анализ – это классический метод ранжирования дебиторской задолженности (или других активов компании) по заданным факторам. Наиболее часто в качестве расчетных критериев используются возраст или объем задолженности. Методика может применяться при управлении оборачиваемостью любыми ресурсами, включая валовую прибыль или валовые продажи.