ABC-анализ дебиторской задолженности и продаж

АВС-анализ – это классический метод ранжирования дебиторской задолженности (или других активов компании) по заданным факторам. Наиболее часто в качестве расчетных критериев используются возраст или объем задолженности. Методика может применяться при управлении оборачиваемостью любыми ресурсами, включая валовую прибыль или валовые продажи.

Что такое ABC-анализ продаж

Данный способ ранжирования, то есть классификации ресурсов организации, заключается в упорядочивании объектов оценки по определенным признакам или факторам. К примеру, если речь идет о дебиторской задолженности, расчет предполагает выстраивание долгов покупателей в порядке убывания значимости.

Методика основана на эмпирическом правиле 80/20, открытом итальянским экономистом Парето. В общих ситуациях это правило определяет, что большая доля эффекта (80 %) достигается всего за 20 % действий. Иными словами, при анализе объема продаж около 80 % выручки приносит всего 20 % покупателей. А при анализе изменения оборачиваемости дебиторской задолженности 80 % долгов приходится на 20 % ключевых клиентов. Если анализируется ассортимент товаров, правило преобразуется так – 80 % доходов образуется за счет реализации 20 % продукции.

Наиболее важен закон ABC для тех компаний, у которых имеется большое число покупателей. Для минимизации объема сомнительных и безнадежных долгов нужно разработать оптимальную кредитную политику, направленную на выбор условий кредитования клиентов. Одним из элементов кредитования покупателей является формирование кредитного рейтинга путем распределения контрагента по группам. При классификации дебиторов за основу можно взять результаты правила Парето 80/20 по одному из следующих параметров (по выбору):

-

Объемы просроченных долгов.

-

Средние сроки просрочки продаж.

Все покупатели при этом делятся на 3 основные группы. Если говорить о первом параметре, то есть объемах просроченных долгов, то первая группа А включает незначительное число покупателей, на которых приходится самый высокий удельный вес долгов в общем объеме дебиторской задолженности – около 80 %. Вторая группа В состоит из среднего числа покупателей со средним удельным весом долгов – около 15 %. В третью группу С входит значительное число клиентов с наименьшей долей долгов в общем объеме дебиторской задолженности – примерно 5 %.

С позиции управленца наиболее важное значение для организации имеют клиенты группы А. Этих покупателей нужно контролировать регулярно, лучше ежемесячно. Группа В также требует регулярного мониторинга, но не настолько частого, к примеру, ежеквартального. Многочисленные покупатели из группы С могут контролироваться ежегодно, поскольку имеют мелкие долги перед организацией.

Если проводить анализ по срокам просрочки продаж, то первая группа А включает 80 % самых надежных клиентов, которые соблюдает предусмотренный договорными условиями порядок расчетов. Вторая группа В отличается незначительными нарушениями при погашении оплаты и требует «мягких» приемов взыскания долгов. Это, к примеру, телефонные звонки, рассылка писем-напоминаний, проведение сверок и т.д. В третью группу С входят клиенты с существенными сроками просрочки, требующие жестких способов взыскания и усиления кредитной политике в дальнейшем.

В отдельных ситуациях для более детального анализа может образовываться и четвертая группа D, куда относятся разовые клиенты. Такие покупатели имеют несущественное значение для организации.

Excel-программы по бизнес-анализу, представленные на нашем сайте позволяют проводить ABC анализ дебиторской задолженности и продаж как по объемам просроченных долгов, по срокам оборачиваемости задолженности, а также по среднемесячному объему продаж.

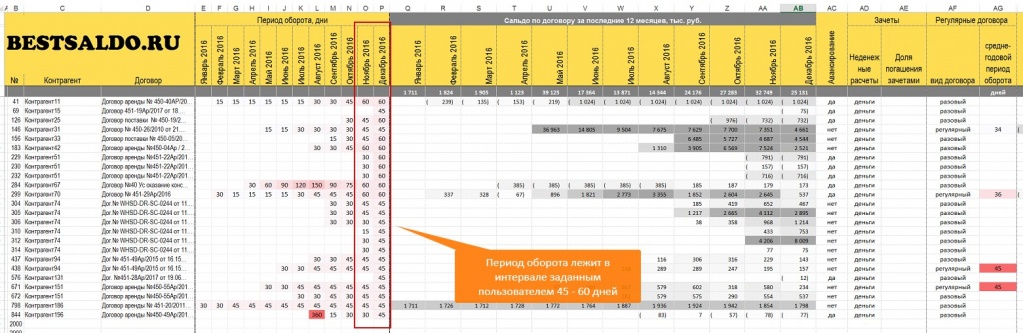

При помощи простой системы фильтров вы устанавливаете параметры отбора задолженности: например, показать в отчете задолженность контрагентов, оборачиваемость которой выше 180 дней, или показать задолженность контрагентов со среднемесячным объемом продаж выше 200 тыс. руб., оборачиваемость которой лежит в интервале от 60 до 180 дней.

В отчете вы увидите всех контрагентов, по которым имеется такая задолженность и динамику ее изменения за последние 12 месяцев. Фрагмент такого отчета представлен на рисунке.

Запомните общие правила анализа оборачиваемости дебиторской задолженности через ABC-метод:

- Ежедневное обновление учетных данных в базе – к примеру, 1С.

- Оценка правдивости прогнозирования платежей – требуется для расчетов в перспективе (в наших Excel программах платежи прогнозируются на основе коэффициента инкассации).

- Исключение внесения ложных данных по дебиторам – для этого рекомендуется не проводить анализ вручную, а использовать специальные Excel-модели и таблицы.

- Контроль за объемами и сроками исполнения обязательств.

- Ужесточение кредитной политики по отношению к сомнительным с точки зрения прибыльности для компании дебиторам – такие меры принимаются обычно по отношению к покупателям из группы C.

ABC-анализ – пример

По отдельному предприятию была проанализирована дебиторская задолженность за 4 кв. 2018 г. Ранжирование выполнено на основании параметра среднемесячного объема продаж и периода оборота задолженности. Результаты исследований представлены в таблице. Матрица управления составлена для 9 групп – в 1 входят самые надежные клиенты, к 9 отнесены максимально незначительные для бизнеса.

Покупатели группы А обеспечивают организации 60 % продаж. Предоставление льготных условий реализации таким клиентам является довольно выгодным. Сотрудничество с этими покупателями требует тщательно продуманной стратегии, чтобы не потерять ни одного партнера. Что может оказать на бизнес негативное влияние. С большей вероятностью многие из клиентов группы А по объемам продаж входят в эту же группу при оценке периодов просрочки, то есть оплачивают долги максимально быстро – в среднем за 30-90 дней.

Группа B – это клиенты, которые приносят 30% продаж с небольшой задержкой по оплате. При определенных обстоятельствах такие покупатели могут плавно перейти в группу А, поэтому также требуют внимания и контроля.

Группа C включает большую часть покупателей фирмы, которые приносят 10% продаж и погашают долги со значительными задержками. Такие мелкие сделки не оказывают положительного влияния на финансовые результаты организации. Для предприятия они допустимы в начале сотрудничества или как нерегулярные. Целесообразно с такими клиентами работать только по предоплате или попробовать стимулировать продажи (для новых партнеров).

Современная финансовая отчетность как минимум на 25-30% состоит из показателей, оценка которых зависит от профессионального суждения менеджмента организации. Принятие решений на основе финансовых коэффициентов существенно зависит от качества самой финансовой отчетности и от применяемой учетной политики.

Все существующие программы по финансовому анализу рассчитывают различные коэффициенты на основе финансовой отчетности. Среди них есть программы, которые выдают готовое аналитическое заключение. Они используются в основном для проверки надежности внешних контрагентов или для проверки соответствия финансовой устойчивости предприятия нормативам банков.

Финансовая стабильность бизнеса зависит от множества факторов, в числе которых оборачиваемость дебиторской задолженности. Этот показатель характеризует период возврата в организацию долга от покупателя за отгруженный товар. Поскольку эффективность продаж – это не только факт совершения сделки, но в первую очередь скорость оплаты, ускорение оборачиваемости гарантирует приток денежных средств. А значит, важно с точки зрения управленческого учета организации.