Как оборачиваемость активов и рентабельность продаж влияют на устойчивый рост фирмы

Наиболее точную и комплексную оценку экономического потенциала предприятия можно провести, моделируя экономический рост предприятия на основе управленческой отчетности, составленной по особым правилам, и анализируя ее в условиях различных рисков.

Правила составления такой отчетности исходят из признания в учете ряда нематериальных активов, которые обычно не отражаются, и оценки производственных активов с точки зрения способности генерирования будущих выгод. В итоге оценка экономического потенциала предприятия будет сведена к оценке устойчивости экономического роста на основе управленческой отчетности, подготовленной по специальным правилам.

Модели расчета устойчивых и достижимых темпов роста были впервые предложены американскими учеными Д. Ван Хорном и Р. Хиггинсом в период с 1988 по 1997 г. Сегодня моделирование устойчивого и достижимого роста является одной из основополагающих концепций финансового менеджмента.

Известно несколько вариаций моделей устойчивого роста. Их существование расширяет методологический аппарат финансового менеджера современных предприятий. Поскольку определение устойчивой скорости роста являются важным финансовым инструментом для оценки стратегического благополучия компании, то при определении финансовой стратегии фирмы нельзя руководствоваться какой-либо одной моделью. Каждая модель является своего рода индикатором, и применяется в определенных отраслях, или при определенных условиях.

Несмотря на это в практике управления финансами российских предприятий оценка устойчивых или достижимых темпов роста до сих пор является экзотикой. Это связано с такими причинами, как:

- неправильная интерпретация понятия «устойчивый темп роста»;

- абстрактный характер основных параметров моделей и отсутствие методики их расчета;

- трудоемкость прогнозирования изменений некоторых коэффициентов, входящих в модели.

В связи с этим результаты моделирования часто приводят к выводам, которые отличаются от фактической реакции инвесторов на достигнутые предприятием показатели. Например, абстрактный характер основных параметров моделей подтверждает тот факт, что во всех моделях используется показатель «оборачиваемость активов», в то же время можно назвать как минимум три способа расчета данного показателя, дающих совершенно разные результаты, в зависимости от того, что подразумевать под «активами» и по какой методике их оценивать.

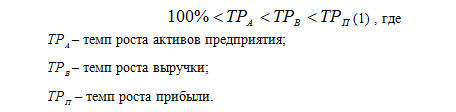

Существующая практика анализа, применяемая в традиционном исполнении, основывается на «золотом правиле» экономики предприятия, которое выражается соблюдении следующей системы неравенств при оценке эффективности функционирования предприятия:

В неравенствах отражается соотношение между темповыми изменениями ключевых показателей бизнеса. Данные неравенства следует анализировать слева направо. В первом неравенстве рассматривается увеличение экономического потенциала за счет увеличения активов. Тем самым возрастают масштабы деятельности предприятия. Во втором неравенстве учитывается повышение отдачи денежных средств, вложенных в предприятие, поскольку выручка возрастает более высокими темпами, чем осуществляется рост экономического потенциала. Третье неравенство показывает, что прибыль возрастает опережающими темпами за счет снижения издержек производства, оптимизации технологического процесса и улучшения взаимоотношений с другими участниками бизнеса.

Неравенства вскрывают несколько идеализированную картину бизнеса. На практике довольно часто возникают отклонения от таких идеальных зависимостей, которые в действительности нельзя считать негативными. Это касается запуска новых перспективных проектов или модернизации существующих объектов, когда предполагается значительное вложение капитала. Поэтому помимо системы неравенств необходима дополнительная оценка факторов, которые влияют на экономический потенциал предприятия на основе коэффициента устойчивости экономического роста (УТР).

Коэффициент устойчивости экономического роста - это показатель, который предполагает прогнозирование темпа роста выручки на тех условиях (ограничениях), что величины таких переменных, как уровень издержек, величина активов, источники капитала не изменяются, а стратегия планирования исходит из предположения, что будущее совершенно аналогично прошлому.

Отклонения фактического темпа роста от устойчивого свидетельствует об изменениях в экономическом потенциале предприятия. Превышение фактических темпов роста над устойчивыми может свидетельствовать об улучшении мотивации, совершенствовании информационного обмена или внутреннего контроля на предприятии, поскольку изменения в этих движущих силах влияет на способность ресурсов приносить экономические выгоды. Однако превышение или отставание фактических темпов роста от устойчивых не может однозначно свидетельствовать об улучшении или ухудшении потенциала развития предприятия. Так, превышение фактических темпов роста над устойчивыми может быть результатом разнонаправленного действия нескольких факторов – совершенствования системы контроля (влияет на рентабельность) с одной стороны и ослаблением мотивации (косвенно влияет на оборачиваемость активов) и увеличением финансового рычага с другой.

Поэтому оценить является ли отклонение фактических темпов роста от устойчивых свидетельством роста или снижения экономического потенциала предприятия можно только за счет факторного анализа с учетом текущей рисковой ситуации и стадии развития предприятия.

Показатель, который характеризует прогноз выручки при заданных плановых значениях основных переменных, входящих в модель устойчивого роста (оборачиваемость активов, рентабельность, финансовый рычаг, доля реинвестированной прибыли) принято называть достижимым ростом.

Для расчета достижимых темпов роста нужно прогнозировать рентабельность, оборачиваемость активов, финансовый рычаг. Прогнозирование этих показателей часто более трудоемко, чем прогнозирование самой выручки альтернативными способами.

Многие практики, используя для анализа показатель «коэффициент устойчивости экономического роста», неверно понимают его сущность, полагая, что это «рекомендуемый прирост выручки» или «рекомендуемый прирост капитала». На самом деле это не так. Модель устойчивого роста является своего рода идеальной моделью, на основе которой можно судить о том, произошли ли какие-либо изменения в ключевых показателях, влияющих на экономический потенциал предприятия. Модель определяет эти показатели – это оборачиваемость активов, рентабельность, финансовый рычаг, доля реинвестирования прибыли. Отклонения фактических темпов роста от устойчивых свидетельствует о том, что как минимум в одном из этих показателей произошли изменения. Это знак того, что нужно провести детальный факторный анализ и скорректировать бюджеты, модели и прогнозы, которые были составлены методом технического анализа. (Технический анализ – метод прогнозирования показателей в будущем на основе анализа динамики их изменения в прошлом и предположения что эта динамика останется неизменной).

В отклонении фактических темпов роста от устойчивых (как положительном, так и отрицательном) нет ничего плохого, если такой рост подкреплен положительными изменениями в экономическом потенциале предприятия. Например, если в течение периода компания смогла создать новые активы, стоимость которых превышает величину реинвестированной прибыли, и эти активы способны генерировать больше выручки, то и рост должен быть выше устойчивого. Или наоборот, если компания преодолела кризисный период в экономическом развитии, потеряв при этом меньше ресурсов, чем ее конкуренты это свидетельствует о положительных изменениях в ее экономическом потенциале, поскольку она сможет быстрее достичь стратегических целей по сравнению с конкурентами.

Глобализация бизнеса и технологические прорывы поставили финансистов перед необходимостью обрабатывать огромное количество данных при принятии управленческих решений. Автоматизация рабочего процесса, средства анализа данных и искусственный интеллект фундаментально меняют процесс аудита. Теперь вместо нескольких выборок возможно автоматически сплошным образом проверить все хозяйственные операции. Технологии позволяют заметить аномалии, например записи, сделанные тем, кто их делать не должен, или сделанные в странное время – например, в выходной день.

Автоматический анализ данных позволяет увидеть и выявить закономерности, которые не всегда видны для человека, потому что машина думает не так как человек, а иначе. Мы разработали и успешно внедряем модели, которые проводят автоматический анализ – выявляют колебания в оборачиваемости расчетов по каждому договору, материалу, поставщику, проверяют соответствия между интенсивностью оплат поставщикам, интенсивностью получения денег от покупателей, ритмом списания запасов в производство. Оценивают наличие буфера и запаса прочности по материалам и денежным средствам, чтобы не возникло дефицита.

Основным коэффициентом, характеризующим эффективность бизнес процессов предприятия является коэффициент устойчивого роста, который равен произведению оборачиваемости активов, рентабельности продаж, финансового рычага и доли реинвестирования прибыли. Экономический смысл данного коэффициента очень близок к ROE (рентабельность собственного капитала), разница лишь в том, что ROE это отношение прибыли к величине собственного капитала, а устойчивый темп роста показывает отношение реинвестированной в бизнес прибыли к капиталу.

При внедрении программ автоматизации управленческого учета основной целью ставят сокращение сроков подготовки определенных отчетов для руководства, снижение количества ошибок в учете, разделение прав доступа и уровней согласования различных операций на этапе подготовки отчетности. Рассматривая финансовую составляющую проекта, выбирают одно из нескольких предложений, от компаний, проводящих внедрение программного обеспечения, которое отвечает разумному сочетанию цены и качества услуг. Другие возможные варианты – это и вовсе минимизация стоимости услуг на внедрение программного обеспечения или выбор программного продукта, рекомендованного акционером.