Пути ускорения оборачиваемости дебиторской задолженности

Финансовая стабильность бизнеса зависит от множества факторов, в числе которых оборачиваемость дебиторской задолженности. Этот показатель характеризует период возврата в организацию долга от покупателя за отгруженный товар. Поскольку эффективность продаж – это не только факт совершения сделки, но в первую очередь скорость оплаты, ускорение оборачиваемости гарантирует приток денежных средств. А значит, важно с точки зрения управленческого учета организации.

Что такое ускорение оборачиваемости дебиторской задолженности

Развитие любого бизнеса – достаточно серьезный и сложный процесс. Мало наладить партнерские взаимоотношения и найти надежных поставщиков. Нужно еще и выстроить такую кредитную политику, которая позволит эффективно кредитовать покупателей, без рисков для продавца. При этом важно учитывать, какие задачи стоят перед организацией:

- Освоение новых рынков или расширение уже существующего.

- Формирование собственных имиджа и репутации.

- Уравнивание входящего и исходящего потоков денежных средств и т.д.

Разработка кредитной политики – многоэтапный процесс. Решение о том, кого и насколько кредитовать, принимает владелец бизнеса. В ходе расчетов необходимо учитывать «портрет» покупателя, а также ориентироваться на экономические выкладки. Прежде чем приступать к разработке мер по ускорению оборачиваемости, нужно знать, как этот самый показатель рассчитать.

Формулы расчетов оборачиваемости

Для анализа применяют формулу расчета коэффициента оборачиваемости:

Коэффициент оборачиваемости = Итоговая выручка за год / Средний показатель дебиторской задолженности за год, где:

Средний показатель дебиторской задолженности за год = (Дебиторская задолженность на начало года + Дебиторская задолженность на конец года) / 2.

Этот коэффициент показывает, насколько эффективно организация собирает с покупателей денежные средства за отгруженные товары. Понижение показателя говорит о росте доли неплатежеспособных клиентов или предоставлении более продолжительной отсрочки. Повышение – о росте оборачиваемости дебиторской задолженности.

Для определения периода погашения долга покупателя используется формула оборачиваемости в днях:

Чем больше возраст задолженности и срок просрочки, тем хуже ее оборачиваемость. Каждый платеж по договору уменьшает период оборота задолженности. Таким образом, чем меньше этот показатель, тем быстрее оборотные средства возвращаются в организацию. А значит, тем выше финансовые результаты бизнеса.

Как определить ускорение оборачиваемости на практике

Рассмотрим на примере предприятия оптовой торговли, как построить систему управления дебиторской задолженностью. Предположим, что компания работает с клиентами на условиях рассрочки платежа. Кто является нашими дебиторами по состоянию на 30.09.2018 г. и сколько денег нам должны? Данные о задолженности по контрагентам представлены в таблице 1:

Таблица 1. Задолженность по контрагентам на 30.09.2018 г.:

|

Наименование контрагента |

Сумма долга (в руб.) |

|---|---|

|

Горизонт |

117500,00 |

|

Авеста |

235800,00 |

|

Астра |

439550,00 |

|

Югтехнострой |

24300,00 |

|

РЛК |

179400,00 |

|

Спецтехника |

1202000,00 |

|

Радуга |

95500,00 |

|

Итого |

2294050,00 |

Из таблицы видно, что общий объем долгов дебиторов на 30.09.2018 г. составляет 2294050,00 руб. При этом наиболее «отличились» 2 покупателя – Астра и Спецтехника. Как определить ускорение оборачиваемости? Чтобы понять, откуда и по каким причинам образовались такие долги, нужно проанализировать динамику накопления задолженности в разрезе контрагентов и сопоставить ее с динамикой выручки, кроме того нужно провести анализ по следующим показателям:

- Количество неоплаченные счетов по каждому контрагенту

- Период просрочки по каждому из счетов

- Кредитная история покупателя

- Средний размер безнадежного долга или сомнительного

- Критический срок уплаты счета.

Для получения более детальной информации составляется подробная таблица по нужному дебитору. К примеру, можно проанализировать сведения по выставленным за период счетам-фактурам:

Таблица 2. Сведения по отгрузкам ООО «Астра» за 01.09.2018 г.-30.09.2018 г.:

|

№ счет-фактуры |

Дата счет-фактуры |

Сумма отгрузки (в руб.) |

Условия оплаты |

Отсрочка по договору (в днях) |

Критический срок оплаты |

|---|---|---|---|---|---|

|

204 |

03.09.2018 |

116820,00 |

От даты отгрузки |

10 |

14.09.2018 |

|

225 |

07.09.2018 |

103250,00 |

От даты отгрузки |

15 |

20.09.2018 |

|

251 |

13.09.2018 |

114460,00 |

От даты отгрузки |

10 |

24.09.2018 |

|

287 |

19.09.2018 |

105020,00 |

От даты отгрузки |

15 |

05.10.2018 |

Или по периодам просрочки оплаты выставленных поставщиком счетов:

Таблица 3. Отчет о дебиторской задолженности ООО «Астра» за 01.09.2018-31.10.2018 г.:

|

№ счет-фактуры |

Критический срок оплаты |

№ п/п |

Дата п/п |

Сумма (в руб.) |

Долг на дату поступления |

Период просрочки (в дн.) |

|---|---|---|---|---|---|---|

|

204 |

14.09.2018 |

241 |

01.10.2018 |

116820,00 |

439550,00 |

17 дн. |

|

225 |

20.09.2018 |

278 |

08.10.2018 |

103250,00 |

322730,00 |

18 дн. |

|

251 |

24.09.2018 |

283 |

10.10.2018 |

114460,00 |

219480,00 |

16 дн. |

|

287 |

05.10.2018 |

354 |

18.10.2018 |

105020,00 |

105020,00 |

13 дн. |

Обратите внимание! Если, как в данном случае, у покупателя на отчетную дату накоплен значительный объем непогашенных долгов по нескольким отгрузкам, при распределении поступлений используется метод ФИФО. То есть, первая оплата засчитывается в счет более ранней отгрузки.

Автоматизация системы контроля дебиторской задолженности

Большинство компаний в России сегодня работают на условиях отсрочки платежа. Позволить себе роскошь сотрудничать с клиентами «по предоплате» могут не многие. Именно поэтому вопрос управления дебиторской задолженностью актуален для руководителей компаний всех сфер деятельности и видов собственности. Организовать бизнес-процессы можно с помощью учетных данных из 1С. В программе имеются такие встроенные таблицы анализа, как:

- Акт инвентаризации расчетов дебиторами.

- Регистр дебиторской задолженности – используется в целях налогового учета.

- Анализ субконто по контрагентам и договорам – предназначен для бухучета, а также налогового.

- Оборотно-сальдовая ведомость по сч. 62 – группировка выполняется по видам покупателей, типам договоров, счетам на оплату и т.д.

- Аналитические отчеты для руководителей с расшифровкой дебиторской задолженности и ее возраста, дат возникновения и погашения долгов.

Для выявления динамики показателей проводится сравнительный анализ сумм долгов дебиторов за заданные периоды. Такой отчет позволяет уточнить изменения обязательств по каждому из контрагентов за 2, 3 года и т.д. Для оценки надежности покупателя на основании данных из 1С можно провести аналитический обзор по следующим факторам:

- По контрагентам.

- По договорам.

- По заказам или заявкам.

- По периоду возникновения долга.

- По типам покупателей – к примеру, в зависимости от географии нахождения.

- По ответственным менеджерам.

- По подразделениям организации.

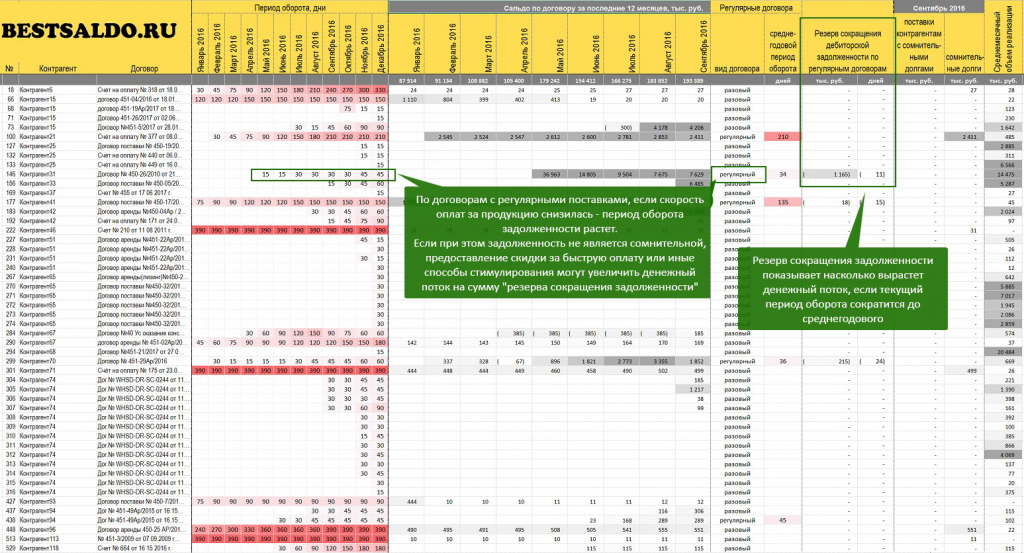

Модель управления дебиторской задолженностью, представленная на сайте позволяет провести наглядный бизнес-анализ динамики изменения оборачиваемости по каждому договору на основе данных из 1С. Один коэффициент можно разложить на заданные составляющие, по нужным факторам. Например, модель поможет рассчитать резерв сокращения дебиторской задолженности показывает упущенную выгоду в виде денежных средств, которые можно было взыскать путем стимулирования клиентов к быстрой оплате (см. рисунок).

Программа находит договоры, оборачиваемость расчетов по которым замедлилась, но в то же время остается достаточно высокой для того, чтобы признать такую задолженность сомнительной. Такой анализ проводится в отношении договоров длительного характера с регулярными поставками и оплатами, либо в целом в отношении конкретного контрагента с которым заключены несколько договоров, последовательно заменяющих друг друга. Резерв оптимизации задолженности показывает насколько вырастет денежный поток в результате сокращения периода оборота с текущей величины до средне-исторического значения.

Иногда существует потенциальная возможность взыскать долг с клиента раньше сроков, установленных в договоре, поскольку периодически клиент производит оплаты, например, в течении 30-45 дней, вместо стандартных 90 дней предусмотренных в договоре.Например, оборачиваемость задолженности по выделенному на рисунке Контрагенту 31 возросла с 15 до 45 дней. При этом характер расчетов по договору регулярный – клиент постоянно покупает новые услуги и оплачивает их, однако скорость оплат снизилась и произошло накопление задолженности. В этих случаях можно стимулировать клиента платить быстрее (скидка за раннюю оплату, факторинг или пересмотр договора).

Анализ показателей в текущем времени и в динамике помогает отслеживать изменения и выстраивать систему координирования управленческого учета. Программа целиком разработана на типовых функциях Excel. Это обеспечивает отсутствие макросов и высокий уровень защиты информации.

Ключевым фактором при управлении дебиторской задолженностью является определение периода кредита, который дается покупателю. Этого можно достичь разными методами. Чтобы эффективно взаимодействовать с клиентами, рекомендуется разработать кредитную политику предприятия. Ознакомьтесь, какие методы ускорения оборачиваемости дебиторской задолженности приносят максимальную прибыль.

Основным коэффициентом, характеризующим эффективность бизнес процессов предприятия является коэффициент устойчивого роста, который равен произведению оборачиваемости активов, рентабельности продаж, финансового рычага и доли реинвестирования прибыли. Экономический смысл данного коэффициента очень близок к ROE (рентабельность собственного капитала), разница лишь в том, что ROE это отношение прибыли к величине собственного капитала, а устойчивый темп роста показывает отношение реинвестированной в бизнес прибыли к капиталу.

Современная финансовая отчетность как минимум на 25-30% состоит из показателей, оценка которых зависит от профессионального суждения менеджмента организации. Принятие решений на основе финансовых коэффициентов существенно зависит от качества самой финансовой отчетности и от применяемой учетной политики.