Управление оборотным капиталом: анализ коэффициента соотношения продаж в кредит и по предоплате

В каждой из них было выбрано 50 покупателей, работающих на условиях предоплаты на дату начала исследования. В то же время все выбранные покупатели ранее, в ограниченные периоды спецпредложений, приобретали продукцию на условиях отсрочки платежа и имеют нормальную кредитную историю. Отбор покупателей осуществлялся также и на основе динамики продаж в период работы по предоплате. Условием отбора была постоянная либо временно растущая (не связанная с сезонностью) динамика продаж. При этом в выборку не попадали клиенты с быстро-растущей или сокращающейся величиной продаж, т.к. для них затруднительно разделить увеличение объема продаж на естественный прирост / (сокращение) и прирост за счет стимулирования продаж посредством кредитования.

Исследование проводилось в течение года. За это время предприятия осуществляли стимулирование продаж отдельных клиентов из отобранного перечня на основе своих стандартных методов стимулирования продаж. Клиентам предоставлялась отсрочка платежа в разный момент времени и на разный срок.Для целей анализа фиксировалась дата предоставления отсрочки, период отсрочки (дней), объем заказа, дата оплаты. Целью исследования было определить, какой объем стимулирования клиентов (величина продаж с отсрочкой платежа от общего объема продаж и период предоставления отсрочки) максимизируют чистый денежный поток.

Осуществляя продажи с отсрочкой платежа предприятия сталкиваются с двумя противоположностями:

- продажи в кредит могут вызвать вероятное увеличение объема приобретаемых услуг за счет синхронизации оборачиваемости дебиторской задолженности с клиентом и устранения дефицита ликвидности;

- продажи в кредит вызывают появление сомнительных и безнадежных долгов, просрочки, а значит, возможно сокращение чистого денежного потока несмотря на прирост объема продаж, поскольку ценность денег во времени уменьшается.

Целью оптимизации дебиторской задолженности является найти такую золотую середину, которая максимизирует чистый денежный поток от операционной деятельности, принимая во внимание эффект дополнительного прироста/сокращения затрат, связанного с производством дополнительных единиц продукции.

Рентабельность оборотного капитала и результаты нашего исследования

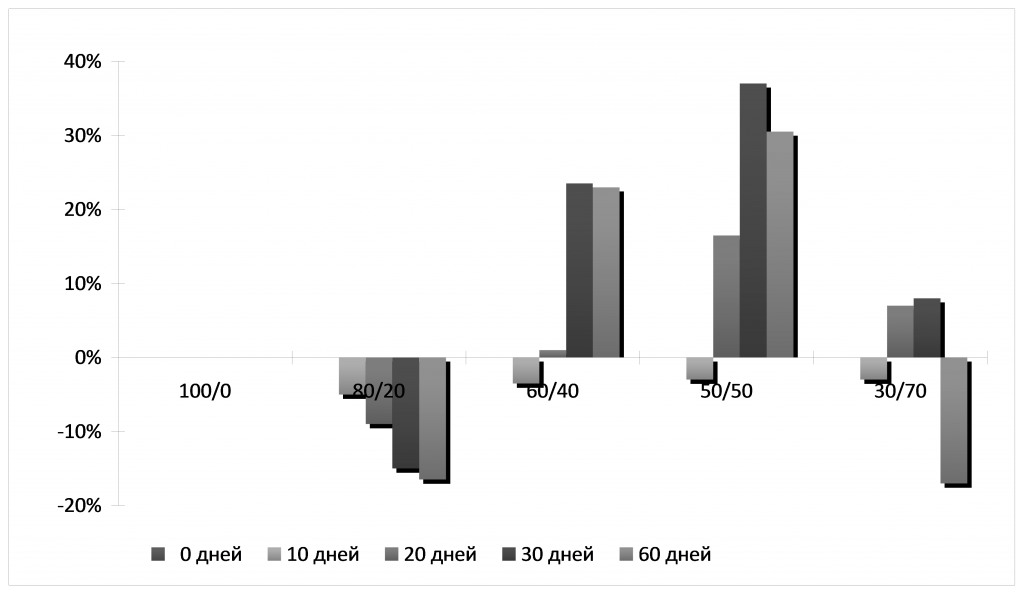

По результатам исследования нами была составлена таблица, показывающая изменение рентабельности оборотного капитала (с учетом изменения затрат при увеличении объема реализации) в зависимости от объема продаж в кредит и срока кредита.

Влияние роста продаж в кредит и, как следствие, увеличения чистого оборотного капитала, на прирост прибыли предприятия

| Соотношение продаж предоплата/кредит, % | 100/0 | 80/20 | 60/40 | 50/50 | 30/70 |

|---|---|---|---|---|---|

| без отсрочки | 0% | 0% | 0% | 0% | 0% |

| отсрочка 10 дней | 0% | -5% | -4% | -3% | -3% |

| отсрочка 20 дней | 0% | -9% | 1% | 17% | 7% |

| отсрочка 30 дней | 0% | -15% | 24% | 37% | 8% |

| отсрочка 60 дней | 0% | -17% | 23% | 31% | -17% |

Незначительное увеличение объема продаж в кредит (до 20%), также как и незначительное увеличение срока кредита (до 10 дней) вызовет сокращение прибыли и рентабельности оборотного капитала. При дальнейшем увеличении продаж в кредит наблюдается рост прибыли. Изменение рентабельности оборотного капитала необходимо оценивать в совокупности с величиной изменения чистого денежного потока, составляющими которого являются как рост продаж клиентам, так и поступления денежных средств за услуги, купленные в предыдущих месяцах и отток денежных средств из-за кредитования новых клиентов.

Основываясь на результатах вышеописанного анализа оптимальным является реализация 55-60% услуг в кредит сроком в среднем на 30 дней. При этом кредитная политика должна формироваться на основе двухфакторной модели с учетом темпов роста продаж клиентам и их кредитной истории.

При дальнейшем повышении объема реализации услуг в кредит и срока кредита наблюдается сокращение чистого денежного потока за счет возрастания количества неплатежей и просрочек и меньшей степени увеличения объема покупок клиентами.

Изменение чистого денежного потока в зависимости от объема реализации в кредит и срока кредита

Данное исследование позволяет обосновать методологию и общие принципы расчета оптимального объема продаж с отсрочкой платежа. Описанный показатель эффективности использования оборотного капитала может варьироваться для разных предприятий и отраслей. Для его определения применительно к конкретному предприятию необходимо проведение практического исследования в виде кратковременных спецпредложений в виде отсрочки платежа отдельным клиентам, обладающим указанными параметрами и анализа получившихся результатов.

Политика стимулирования продаж должна пересматриваться в течение жизненного цикла предприятия в зависимости от ситуации на рынке, а также рисков, с которыми сталкивается предприятие в текущий момент.

При определении оптимального объема продаж с отсрочкой платежа следует принимать во внимание такие риски, как:

- риск дефицита денежных средств,

- кредитные риски

- риски контроля.

При возрастании влияния этих рисков кредитная политика компании должна формироваться более консервативно и сдержанно. В рассматриваемом примере сдержанную политику иллюстрирует реализация 40% услуг в кредит сроком в среднем на 30 дней (см. рис.), в то время как максимальный денежный поток обеспечивает 50% услуг в кредит сроком в среднем на 30 дней.

Последний вариант кредитной политики возможно и принесет больше дохода, но при возникновении внезапного дефицита денежных средств негативные последствия могут оказаться более серьезными, и вызвать гораздо больший отток денежных средств.

Ключевым фактором при управлении дебиторской задолженностью является определение периода кредита, который дается покупателю. Этого можно достичь разными методами. Чтобы эффективно взаимодействовать с клиентами, рекомендуется разработать кредитную политику предприятия. Ознакомьтесь, какие методы ускорения оборачиваемости дебиторской задолженности приносят максимальную прибыль.

Под управлением оборотным капиталом обычно понимают процесс оптимизации его объема и структуры. Следовательно, основной целью управления оборотным капиталом с точки зрения обеспечения процесса непрерывного развития предприятия является определение оптимальных объёма и структуры оборотных средств, а также источников их финансирования для каждого этапа жизненного цикла организации.

Современная финансовая отчетность как минимум на 25-30% состоит из показателей, оценка которых зависит от профессионального суждения менеджмента организации. Принятие решений на основе финансовых коэффициентов существенно зависит от качества самой финансовой отчетности и от применяемой учетной политики.